民生证券股份有限公司徐皓亮,杜嘉欣近期对晨光股份进行研究并发布了研究报告《2024年半年报点评:各项业务稳健增长,稳中求进砥砺前行》,本报告对晨光股份给出买入评级,当前股价为26.17元。

晨光股份(603899) 公司发布2024年半年报:24H1公司实现营收/归母净利润/扣非净利润110.51/6.33/5.67亿元,同比10.95%/4.71%/4.52%。24Q2实现营收/归母净利润/扣非净利润55.66/2.53/2.40亿元,同比9.58%/-6.59%/-3.33%。 各项业务穿越周期稳健增长,国际市场或打开新兴增长曲线。在国内需求疲软,消费者偏好发展转变的2024上半年,公司各项业务实现稳定增长。据公司口径,24H1公司传统核心/新业务分别实现9%/12%的收入增长。24Q2晨光科技/零售大店/科力普分别实现收入2.36/3.57/31.7亿元,同比变动 11.6%/19.0%/11.6%。24H1核心业务以爆品思路开发产品,聚焦减量提质,注重强功能、高品质的产品,提高书写工具等核心单款上柜率和销售贡献。九木杂物社增加晨光品牌露出,带动晨光的高端化产品开发,通过前沿的消费者数据反哺庞大的传统渠道。科力普重点聚焦电力、能源和金融等领域,新拓展中国石油、中国电气装备等客户;中后台数字化建设实现持续降本增效。分产品看,24Q2 书写工具/学生文具/办公文具/其他产品/科力普分别实现收入5.7/7.1/8.6/2.4/31.7亿元,同比增长13.0%/-0.3%/4.7%/27.9%/11.2%。海外业务不断推进,深耕非洲和东南亚,业务、渠道、团队、产品模式不断打磨精进,24H1公司海外业务实现收入4.8亿元,同增14.8%。外购业务方面,贝克曼24H1业务稳定发展,实现营业收入1.04亿元;安硕经营质量持续优化。 盈利能力基本保持稳定,科力普坏账计提&股权激励费用影响表观利润率。 利润方面,24Q2公司销售毛利率/净利率分别为18.66%/4.76%,同变-0.70/-0.96pct。分产品看,24Q2书写工具/学生文具/办公文具/其他产品/科力普毛利率分别为42.3%/36.3%/23.7%/44.9%/7.0%,同比变动-0.7/+0.01/+0.7/-1.7/-1.2pct。24H1公司海外业务毛利率为33.9%,同比上年增长5.5pct,远高于国内业务;新业务方面,24H1零售大店/科力普分别实现净利润0.09/1.32亿元,净利率分别为1.23%/2.16%,同变-1.68/-1.12pct。费率基本保持稳定,24Q2公司销售/管理/研发/财务费率分别为7.28%/4.66%/0.79%/-0.19%,同变-0.05/0.30/-0.04/0.3pct;其中晨光科力普员工股权激励费用计入24H2管理费用4652万元;24Q2公司计提信用减值损失2794.7万元,主因晨光科力普应收账款增长,计提坏账有所增加。 投资建议:产品方面,公司同时发力传统核心产品(高功能、高质量)与文创潮流品(高热度、高毛利);同时公司新品牌(Masmarcu、奇只好玩)新品类(如显微镜、二次元周边)不断推陈。渠道方面,公司将精力聚焦贡献较高的大店,话语权较大的核心店铺或由总部直接供货保持粘性;同时公司积极拥抱代表着新消费习惯的线上、九木等渠道。在内需不及预期/对公业务增速放缓的环境下,晨光积极求变:对外发展国际业务,对内组织升级与变革;我们看好公司长期成长性。考虑到消费景气度不及预期,我们下调盈利预测,预计公司24-26年归母净利润为17.1/20.7/25.1亿元,对应14/12/10X,维持“推荐”评级。 风险提示:终端需求不及预期,新业务拓展不及预期,信用减值风险。

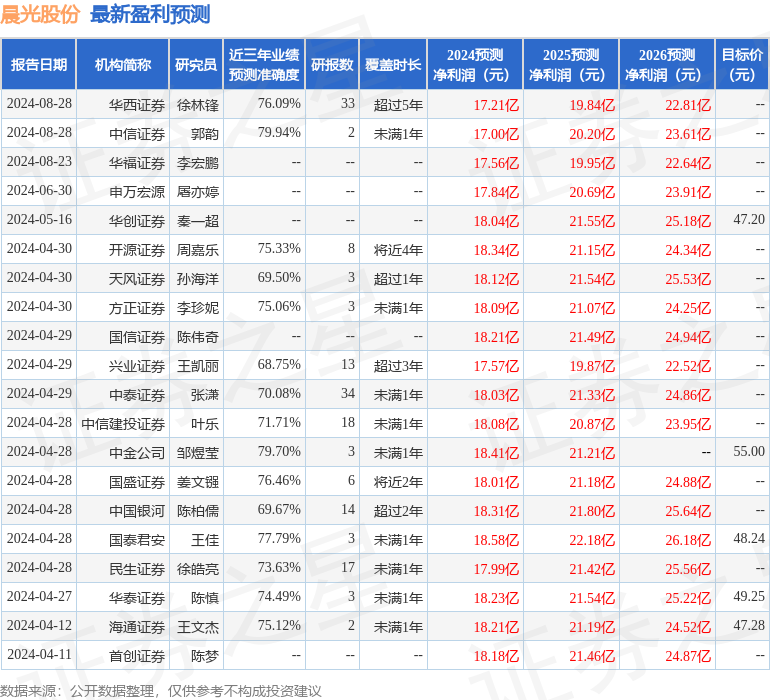

本站数据中心根据近三年发布的研报数据计算,中信证券郭韵研究员团队对该股研究较为深入,近三年预测准确度均值为79.94%,其预测2024年度归属净利润为盈利17亿,根据现价换算的预测PE为14.11。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家;过去90天内机构目标均价为52.13。

以上内容为本站据公开信息整理,由智能算法生成,不构成投资建议。